Acest articol descrie sintaxa de formulă și utilizarea funcției YIELD în Microsoft Excel.

Descriere

Întoarce rentabilitatea unei hârtii de valoare care plătește dobânzi periodice. Utilizați YIELD pentru a calcula rentabilitatea unei obligațiuni.

Sintaxă

YIELD(tranzacție, maturitate, rată, pr, rambursare, frecvență, [bază])

Important: Datele calendaristice ar trebui introduse utilizând funcția DATE sau ca rezultate ale altor formule sau funcții. De exemplu, se utilizează DATE(2008;5;23) pentru 23 mai 2008. Dacă datele calendaristice sunt introduse ca text, pot apărea probleme.

Sintaxa funcției YIELD are următoarele argumente:

-

Tranzacție Obligatoriu. Este data tranzacției hârtiei de valoare. Data tranzacției hârtiei de valoare este data ulterioară datei emiterii, când hârtia de valoare este tranzacționată cumpărătorului.

-

Maturitate Obligatoriu. Este data scadenței hârtiei de valoare. Data scadenței este data la care expiră hârtia de valoare.

-

Rată Obligatoriu. Este rata anuală de cupon a hârtiei de valoare.

-

Pr Obligatoriu. Este prețul hârtiei de valoare la 100 LEI valoare nominală.

-

Rambursare Obligatoriu. Este valoarea de rambursare a hârtiei de valoare la 100 LEI valoare nominală.

-

Frecvență Obligatoriu. Este numărul dobânzilor plătite într-un an. Pentru plăți anuale, frecvență = 1; pentru semestriale, frecvență = 2; pentru trimestriale, frecvență = 4.

-

Bază Opțional. Este tipul bazei de calcul utilizate pentru numărul de zile.

|

Bază |

Baza de calcul pentru zile |

|

0 sau omis |

US (NASD) 30/360 |

|

1 |

Actual/actual |

|

2 |

Actual/360 |

|

3 |

Actual/365 |

|

4 |

European 30/360 |

Observații

-

Microsoft Excel stochează datele ca numere seriale secvențiale astfel încât să poată fi utilizate în calcule. Implicit, 1 ianuarie 1900 este numărul serial 1 și 1 ianuarie 2008 este numărul serial 39448 pentru că sunt 39.448 de zile după 1 ianuarie 1900.

-

Data tranzacției este data la care un cumpărător achiziționează un cupon, cum ar fi o obligațiune. Data scadenței este data la care expiră un cupon. De exemplu, să presupunem o obligațiune pe 30 de ani care este emisă la 1 ianuarie 2008 și este achiziționată de un cumpărător peste șase luni. Data emiterii va fi 1 ianuarie 2008, data tranzacției va fi 1 iulie 2008 și data scadenței va fi 1 ianuarie 2038, la 30 de ani de la data emiterii, 1 ianuarie 2008.

-

Tranzacție, maturitate, frecvență și bază sunt trunchiate la întregi.

-

Dacă tranzacție sau maturitate nu sunt date calendaristice valide, YIELD întoarce #VALUE! .

-

Dacă rată < 0, YIELD întoarce #NUM! .

-

Dacă pr ≤ 0 sau dacă rambursarea ≤ 0, YIELD întoarce #NUM! .

-

Dacă frecvență este un alt număr decât 1, 2 sau 4, YIELD întoarce #NUM! .

-

Dacă bază < 0 sau dacă bază > 4, YIELD întoarce #NUM! .

-

Dacă tranzacție ≥ maturitate, YIELD întoarce #NUM! .

-

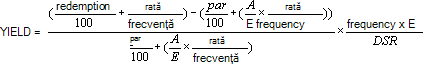

Dacă până la rambursare este o perioadă de cupon sau mai puțin, YIELD se calculează după cum urmează:

unde:

-

A = numărul de zile de la începutul perioadei de cupon până la data tranzacției (zile pierdute).

-

DSR = numărul de zile de la data tranzacției până la data rambursării.

-

E = numărul de zile din perioada de cupon.

-

-

Dacă până la rambursare este mai mult decât o perioadă de cupon, YIELD este calculată cu 100 de iterații. Rezoluția utilizează metoda Newton, bazată pe formula utilizată pentru funcția PRICE. Rentabilitatea este reiterată până când prețul estimat, dându-se rentabilitatea, este apropiat de valoarea prețului.

Exemplu

Copiați datele din exemplele din următorul tabel și lipiți-le în celula A1 a noii foi de lucru Excel. Pentru ca formulele să afișeze rezultate, selectați-le, apăsați pe F2, apoi pe Enter. Dacă trebuie, puteți ajusta lățimea coloanei pentru a vedea toate datele.

|

Date |

Descriere |

|

|

15.02.08 |

Data tranzacției |

|

|

15.11.16 |

Data scadenței |

|

|

5,75% |

Dobânda în procente |

|

|

95,04287 |

Preț |

|

|

100 lei |

Valoarea de rambursare |

|

|

2 |

Frecvența este semestrială (vedeți mai sus) |

|

|

0 |

Baza de calcul 30/360 (vedeți mai sus) |

|

|

Formulă |

Descriere (Rezultat) |

Rezultat |

|

=YIELD(A2;A3;A4;A5;A6;A7;A8) |

Venitul câștigat, pentru o obligațiune cu termenii de mai sus (0,065 sau 6,5%) |

6,5% |